2022年中国铁矿石行业产业链全景、市场供需、供给结构、需求结构及发展趋势分析【图】

铁矿石指存在利用价值的、含有铁元素或铁化合物的矿石,其用途单一,98%作为钢铁生产原材料使用,1吨生铁约需要1.6吨铁矿石,在生铁成本中占比达50%-60%。铁矿石的种类很多,用于炼铁的主要有磁铁矿(Fe3O4)、赤铁矿(Fe2O3)和菱铁矿(FeCO3)等。按照矿物组分、结构、构造和采、选、冶及工艺流程等特点,可将铁矿石分为自然类型和工业类型两大类。

从2021年国家部委发布的铁矿石相关政策看,政策内容涵盖加大国内铁矿探矿力度、完善期货市场建设、合理定价机制、减免关税、保供稳价等方面。2021年1月发布的《西部地区鼓励类产业目录(2020年本)》中鼓励西部地区进行铁等稀有金属的勘探、开发及新技术利用;2021年12月出台的《“十四五”原材料工业发展规划》中明确支持铁矿石资源勘探和矿山建设。除此之外,2022年1月中钢协提出了加强资源保障的“基石计划”,计划提出到2025年实现国内矿产量、废钢消耗量和海外权益矿分别达到3.7亿吨、3亿吨和2.2亿吨。

进入2022年以来,保供稳价成为铁矿石行业的政策主基调,1月发布的《关于促进钢铁工业高质量发展的指导意见》提出要完善铁矿石合理定价机制;2月出台的《关于印发促进工业经济平稳增长的若干政策的通知》明确要做好铁矿石等原材料的保供稳价;5月发布的《财政支持做好碳达峰碳中和工作的意见》中表示对资源型产品实施低关税或零关税。值得一提的是,今年年初铁矿石价格出现异常波动后,国家相关部委一个月内连续发布六次公告,保障铁矿石价格的平稳。

本文内容摘自智研咨询发布的《2023-2029年中国铁矿石行业市场全景评估及发展策略分析报告》

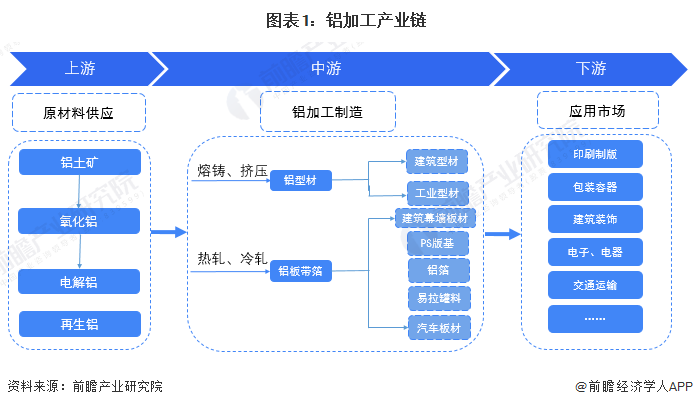

我国铁矿石产业链上游主要涉及矿山机械、爆破器材等行业,下游采购方为各大钢铁企业,终端市场则集中在房地产、机械、汽车、船舶等领域。

1、中国铁矿石行业产业链上游情况分析

民用爆破器材(简称“民爆器材”),是指用于非军事目的、列入民用爆炸物品品名表的各类火药、炸药机器制品和雷管、导爆索等点火、起爆器材等民用爆炸物品。其主要应用领域为矿山开采、基础设施建设、建筑物拆除等工程领域。

2016-2020年累计实现利润289.58亿元,其中:生产企业实现利润216.21亿元,销售企业实现利润73.37亿元。从年度变化情况看,除2019年有小幅下降外,其他年份均有所增长,由2016年的41.72亿元增长到2020年的69.44亿元,增长了66.44%,年平均增长16.61%。2021年民爆行业业务收入略有上升,为387.16亿元,利润总额为53.96亿元。

矿山按固体矿产资源品种划分为能源矿山、金属矿山和非金属矿山;按行业划分为煤炭矿山和非煤矿山,其中,非煤矿山按行业细分为有色金属矿山、黑色金属矿山、化工矿山、建材矿山和其他非金属矿山;按开采方式可分为露天矿山、地下矿山和原地溶浸矿山。矿山机械是对固体矿物及石料进行开采和加工处理的专用设备,主要包括建井设备、采掘凿岩设备、矿山提升设备、破碎粉磨设备、筛分洗选设备五大类。

矿山机械服务于砂石、煤炭、金属矿产等诸多重要工业部门,其生产和加工的砂石骨料在建筑、交通、水利等基础设施建设领域大量应用。因此,矿山机械在一定程度上反映了国家矿山资源科学开发和综合利用的水平,对国民经济的发展具有重要影响。截至2021年我国矿山机械制造行业规模以上企业数量1925家, 2021年我国矿山机械制造行业规模总资产约为4722.1亿元。行业销售收入为4711.1亿元。2021年行业利润总额约为283.6亿元。

2、中国铁矿石行业产业链下游情况分析

生铁是用铁矿石经高炉冶炼之后的产品。近年来,钢材及钢制品价格有所回收,行业下游的需求上升促使生铁的需求结构有所好转,促使生铁产量上升,2021年生铁产量为86856.8万吨。

资料来源:国家统计局、智研咨询整理

作为世界钢铁的生产和需求大国,各个产业的强劲增长为我国钢铁产业带来发展机遇。快速的城镇化进程促进了建筑设施、汽车制造、城市交通产业的快速发展,我国基础设施的高速发展,使得我国粗钢产品需求持续增长。2021我国粗钢产量103524.3万吨。

资料来源:国家统计局、智研咨询整理

受供给侧结构改革、环保限产等影响,国内钢材需求有所放缓,其中基建需求相对旺盛,房地产、汽车等行业负增长,钢材需求仍具有韧性和增长潜力。2021年我国钢材产量达133666.8万吨。

资料来源:国家统计局、智研咨询整理

中国铁矿石原矿2021年产量增幅达13.1%,但距离市场所需仍有较大缺口。2022年上半年,河北、辽宁等铁矿石主产地受疫情影响,叠加需求端钢铁行业延续弱势运行状态,中国铁矿石原矿产量呈下跌走势,累计同比下降2.9%。

2019年我国铁矿石行业需求量18.99亿吨,同比2018年的18.17亿吨增长了4.51%,2020年国内铁矿石需求为20.21亿吨,2021年需求为20.81亿吨,近几年我国铁矿石行业需求情况如下图所示:

3、我国铁矿石供需平衡及市场规模情况

2021年我国铁矿石产量为98052.80万吨,同期进口为112404.31万吨,出口为2334.33万吨,我国铁矿石需求量为208122.78万吨。

2020年我国铁矿石市场规模为11996.51亿元,到2021年我国铁矿石市场规模为15401.30亿元,同比增长28.38%。

铁矿石行业的竞争较为激烈。国际方面,淡水河谷、力拓、必和必拓等大型矿业公司在世界铁石贸易中拥有较高份额,在铁矿石的定价上也拥有较大的话语权;国内方面,铁矿石生产企业主要有大型钢铁企业自有矿山,地方重点独立矿山和民营地方铁矿开采企业三类。国内生产企业数量较多,产品差异较小。

目前我国铁矿石行业主要可以分为两类企业,一类是独立的铁矿石开采洗选企业,这些企业主要以原矿、铁精粉为主要产品,向下游钢铁企业出售,二类是自身拥有矿山的钢铁企业,其开采的产品主要供自身使用。

国内铁矿采选行业主要企业主要包括(不含钢铁上市公司):河钢资源,下属铁矿位于南非帕拉博拉;金岭矿业,主力铁矿位于山东省淄博市;宏达矿业,主力铁矿位于山东省淄博市及泰安市;海南矿业,主力矿业位于海南省昌江黎族自治县;中国罕王主力矿位于辽宁省抚顺市、大中矿业等企业。

当前经济下行压力较大,基建作为政府主导的投资领域有望在较短期见效,发挥稳增长支柱作用。国常会指出的要加快实施“十四五”重点规划项目,要求“加快实施”、“做好保障”、“简化手续”、“抓紧实施”等表述均表明政府推动投资加快落地的意愿。从2021年年底至今系列重要会议持续彰显当前稳增长决心,稳增长必要性、政策态度均较为明确,预计后续政策将持续发力见效,助力2022年基建投资预期不断改善。

在地产投资、消费、出口边际转弱,制造业投资受损的情况下,中央和地方在传统基建、新能源基建、重大工程项目的投资发力方向已经明确。2022年以来各地陆续公布重大项目投资计划,交通基础设施(公路、铁路、机场、港口等)、数字基础设施(数据中心、5G基站等)、市政及基础设施、能源设施(电力、光伏等)等行业是建设重点。随着基础设施投资加快,有望拉动我国钢材需求增长,进而拉动铁矿石的需求增长。预计2022年中国铁矿石行业需求达到20.32亿吨,到2028年将增长至23.15亿吨。

●以上数据及信息可参考智研咨询()发布的《2023-2029年中国铁矿石行业市场全景评估及发展策略分析报告》。

● 智研咨询是中国产业咨询领域的信息与情报综合提供商。公司以“用信息驱动产业发展,为企业投资决策赋能”为品牌理念。为企业提供专业的产业咨询服务,主要服务包含精品行研报告、专项定制、月度专题、可研报告、商业计划书、产业规划等。提供周报/月报/季报/年报等定期报告和定制数据,内容涵盖政策监测、企业动态、行业数据、产品价格变化、投融资概览、市场机遇及风险分析等。

智研咨询推崇信息资源共享,欢迎各大媒体和行研机构转载引用。但请遵守如下规则:

1.可全文转载,但不得恶意镜像。转载需注明来源(智研咨询)。

2.转载文章内容时不得进行删减或修改。图表和数据可以引用,但不能去除水印和数据来源。

如有违反以上规则,我们将保留追究法律责任的权力。

产业招商/厂房土地租售:400 0123 021

或微信/手机:13524678515; 13564686846; 13391219793

请说明您的需求、用途、税收、公司、联系人、手机号,以便快速帮您对接资源。

长按/扫一扫加葛毅明的微信号

扫一扫关注公众号

扫描二维码推送至手机访问。

版权声明:本文由中国产业园区招商网发布,如需转载请注明出处。部份内容收集于网络,如有不妥之处请联系我们删除 13391219793 仅微信