光刻胶的局面-虎嗅网

活久见,超大特大城市,又开始“空城”了

本文来自微信公众号:国君产业研究(ID:industryRCofG),首发日期:2022年1月6日,作者:肖洁、鲍雁辛,原文标题:《【国君产研|新材料系列九】光刻胶:先进制程推进产品技术迭代》,题图来自:视觉中国

光刻胶是半导体、平板显示器、印刷电路板等微电子领域加工制造中使用的关键材料。光刻胶制造具有技术积累时间长,研发投入大等特征,是电子化学品中技术壁垒最高的材料。其中,半导体光刻胶需要与相对应的光刻机相适配,光刻胶企业需要与下游客户进行长时间的技术磨合,反复验证产品效果,一般需要两到三年才能大批量供货。

全球光刻胶市场规模自2010年的56亿美元增长至2020年约95亿美元,2010-2020年之间CAGR为5.42%。全球市场为美日公司所垄断,CR5高达87%,行业集中度较高。其中,日本四巨头JSR、东京应化、日本信越与富士电子市占率加和达到72%。

我国光刻胶市场规模自2015年的100亿元人民币左右增长至2020的160亿元人民币,2015-2020年之间CAGR为9.8%。光刻胶按照下游应用主要分为PCB光刻胶,LCD面板用光刻胶,半导体光刻胶。其中,PCB光刻胶国产化率最高,超过50%;LCD面板用光刻胶国产化率10%左右,但由于下游的产业转移,和国内龙头的兼并收购,国产化率有望大幅提升。

光刻胶是由树脂、光敏剂、溶剂及各类添加剂等组成的对光敏感的混合液态感光材料。光刻胶是半导体、平板显示器、印刷电路板等微电子领域加工制造中使用的关键材料。光刻胶可以通过光化学反应,经曝光、显影等光刻工序将所需要的微细图形从光罩(掩模版)转移到待加工基片上。

光刻胶制造具有技术积累时间长,研发投入大等特征,光刻胶是电子化学品中技术壁垒最高的材料。一块半导体芯片在制造过程中需要进行10-50道光刻过程,由于基板不同、分辨率要求不同、蚀刻方式不同等,不同的光刻过程对光刻胶的具体要求也不一样,即使类似的光刻过程,不同的厂商也会有不同的要求。针对不同应用需求,光刻胶的品种非常多,这些差异主要通过调整光刻胶的配方来实现。因此,通过调整光刻胶的配方,满足差异化的应用需求,是光刻胶制造商最核心的技术。

光刻胶原材料虽然易得,但是生产工艺复杂,其配比属于机密,竞争对手很难对光刻胶产品逆向分析和仿制。此外,半导体光刻胶需要与相对应的光刻机相适配,光刻胶企业需要与下游客户进行长时间的技术磨合,反复验证产品效果,一般需要两到三年才能大批量供货。

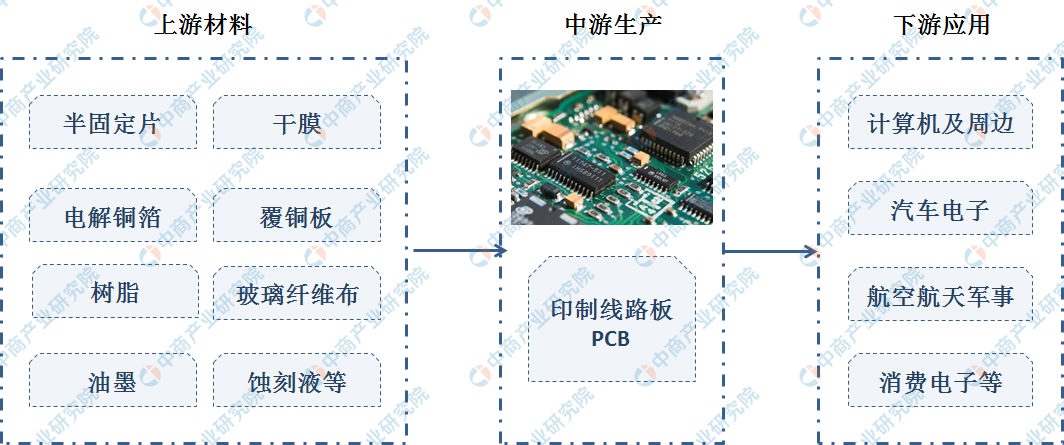

光刻胶产业链上下游清晰,上游主要以感光树脂,光敏剂,溶剂为主,光敏剂在光刻胶原材料中占比达到60%。下游需求主要以印刷电路板(下文简称PCB),面板液晶显示器(下文简称LCD),芯片为主。对应不同的下游,又可以细分为PCB光刻胶,LCD光刻胶,半导体光刻胶。在半导体光刻胶中又可以根据波长细分为g线光刻胶、i线光刻胶、KrF光刻胶、ArF光刻胶、EUV光刻胶。

在溶剂方面,中国仅有小部分企业从事研发和生产光刻胶溶剂,但溶剂生产量供不应求,无法满足中国光刻胶制造商的需求。在树脂方面,中国处于起步发展阶段,目前山东圣泉新材料股份有限公司具备树脂生产能力,但生产的树脂质量不稳定,符合光刻胶制造商要求的树脂产量仅有30%左右。

在光敏剂方面,常州强力电子新材料股份有限公司在光敏剂技术方面具有领先优势,但强力新材的光敏剂主要应用在PCB领域的光刻胶生产,无法应用于半导体和平板显示领域的光刻胶生产。

国内从事光刻胶原材料研发及生产的供应商较少,光刻胶原材料市场主要被日本、韩国和美国厂商所占据。因此,国内光刻胶制造商对进口材料依赖性较大,在上游原材料环节的议价能力弱。

1. 全球光刻胶市场规模100亿美元

全球光刻胶市场规模自2010年的56亿美元增长至2020年约95亿美元,2010-2020年之间CAGR为5.42%。我国光刻胶市场规模自2015年的100亿人民币左右增长至2020的160亿人民币,2015-2020年之间CAGR为9.8%,我国光刻胶市场扩张速度远远快于全球平均水平。预计未来3年内国内光刻胶市场仍将以10%左右的速度增长。

图 2:全球光刻胶市场规模100亿美元

数据来源:中国产业信息网、国泰君安证券研究

图 3:我国光刻胶市场规模160亿元

数据来源:中国产业信息网、国泰君安证券研究

从市场构成来看,LCD光刻胶,半导体光刻胶和PCB光刻胶占有率较为平均,均为25%左右,产值在20亿美元上下。

图 4:全球光刻胶市场构成(亿美元)

数据来源:中国产业信息网、国泰君安证券研究

数据来源:中国产业信息网、国泰君安证券研究

2015年,我国光刻胶需求结构主要以PCB光刻胶为主,占比为70%,到2020年,我国PCB光刻胶占比将下滑到53%。我国实现国产化的光刻胶主要集中在低端PCB光刻胶和中端LCD光刻胶,半导体光刻胶领域基本依赖于进口。PCB光刻胶是目前国产替代进度最快的,目前国产化率已超过50%。LCD光刻胶的综合国产化率在10%左右,市场份额从2015年的20%上升到2020年的31.3%,国产化率随产业转移迎来提速。

图 6:2015-2020年国内光刻胶市场构成(亿人民币)

数据来源:中国产业信息网、国泰君安证券研究

2. 竞争格局:美日垄断、国产化投入大

光刻胶行业具有极高的行业壁垒,长期为美日公司所垄断,CR5高达87%,行业集中度较高。其中,日本四巨头JSR、东京应化、日本信越与富士电子市占率加和达到72%。

PCB光刻胶方面,国内容大感光和广信材料双雄争霸,LCD光刻胶方面,雅克科技通过几轮并购快速进入。半导体光刻胶方面,苏州瑞红i线nm深紫外)光刻胶完成中试,2022年有望小批量供货;北京科华正开发KrF(248nm)光刻胶,目前已经通过中芯国际认证,ArF(193nm)光刻胶也在积极研发中,南大光电的ArF光刻胶也在开发和产业化中。

。PCB光刻胶主要分为干膜光刻胶、湿膜光刻胶和阻焊油墨。PCB光刻胶行业不断面临技术提升和产品升级,湿膜光刻胶分辨率高于干膜,价格更低廉,正在对干膜光刻胶的部分市场进行替代。

PCB光刻胶主要包括干膜光刻胶、湿膜光刻胶、光成像阻焊油墨,约占PCB制造成本的3%。干膜是用特殊的薄膜贴在处理后的敷铜板上,进行曝光显影;湿膜和光成像阻焊油墨则是涂布在敷铜板上,待其干燥后进行曝光显影。干膜与湿膜各有优势,总体来说湿膜光刻胶分辨率高于干膜,价格更低廉,正在对干膜光刻胶的部分市场进行替代。

在显示面板行业中,光刻胶主要应用于TFT-LCD阵列制造,滤光片制造等应用领域。伴随LCD产业中心的东移,我国LCD光刻胶市场规模及国产化率有望逐步提升。预计2019-2023年,我国LCD光刻胶市场规模将会从 40亿元提升到68亿元,CAGR11.2%;LCD光刻胶材料的国产化率有望从 10%快速提升至40%。根据中国产业信息网,2020年国内TFT-LCD光刻胶需求约1.48万吨,彩胶需求约1.57万吨,黑色光刻胶需求约3400吨,国内LCD光刻胶整体市场规模约为50亿人民币。

(TFT-LCD)以及彩色滤光层。薄膜晶体管层主要使用TFT-LCD光刻胶,彩色滤光层主要使用黑色光刻胶与彩胶。

(RGB):三原色彩胶,需要3次Mask。

从全球面板光刻胶市场竞争格局来看,主要是日韩企业主导。韩厂如三星SDI和LG化学,生产LCD光刻胶的主要目的是完善其面板上游产业链,保证其产品质量。在韩厂逐步收缩面板产能情况下,继续保留光刻胶业务已经不符合韩厂利益。日企如JSR等巨头也开始削减面板光刻胶业务,转向更高端的半导体光刻胶领域。日韩企业退出给了国内龙头补位的机遇。

(折合人民币3.3亿元)收购LG化学彩色光刻胶事业部,标的资产主要包括与彩色光刻胶业务相关的部分生产机器设备、存货、知识产权类无形资产等。在交割完成后的18个月时间内, 雅克科技在韩国投资约2亿元建设彩色光刻胶生产工厂。随后公司以现金人民币1亿元购买江苏科特美45%的股权。

(2020年9月合并报表)。雅克科技通过两笔收购成功获取了彩色光刻胶和TFT正胶两种技术,为公司在光刻胶领域的发展奠定了基础。合并江苏科特美后公司现有光刻胶产能3000吨,开工率为82.42%,光刻胶业务营收为3.42亿元,公司LCD光刻胶售价约13.84万/吨。同时,公司推动宜兴光刻胶国产化项目,投资8.5亿,预计建成后产能19000吨/年,主要为下游华星光电,京东方,惠科等面板企业供货。

半导体光刻胶是集成电路制造的重要材料:光刻胶的质量和性能是影响集成电路性能、成品率及可靠性的关键因素。全球半导体产业处于快速增长期,2001-2020年全球半导体市场规模CAGR为5.57%,2016-2020年全球半导体光刻胶市场规模维持6.8%的复合增速,预计到2022年,全球半导体光刻胶规模将成长到18.53亿美元。

国内半导体产业增速要显著高于国外。2014-2019年,国内集成电路市场规模CAGR为17%,带动国内半导体光刻胶需求爆发,2015-2020年,国内半导体光刻胶市场CAGR高达16.6%,与半导体产业增速较为一致。

上海新阳预计投入8.15亿于集成电路制造用高端光刻胶研发、产业化项目,该项目主要开发集成电路制造中ArF干法工艺使用的光刻胶和KrF厚膜光刻胶。预计KrF厚膜光刻胶2021年开始小批量销售,ArF干法光刻胶在2022年开始小批量销售;且公司生产的KrF厚膜光刻胶和ArF干法光刻胶的销售价格有望比当前市场价低约20%-40%。

(所得税后)为24.04%,投资回收期(所得税后)为7.71年,项目净现值为6.62亿元(假设必要收益率为12%)。

随着技术的进步,为了匹配集成电路对密度和集成度水平,半导体光刻胶出现了如下的演进过程:g线nm)→ i线nm)→ KrF(248nm)→ ArF(193nm)→ EUV(13.5nm)。半导体光刻胶的趋势还是以高端化产品为主,2008年后i线光刻胶和KrF光刻胶市场规模并无明显增长,针对更精密工艺的浸没式ArF需求高涨,显示半导体光刻胶的需求还是跟随技术迭代不断推进。目前,7nm以下工艺所用EUV光刻胶成为各大厂商争夺的主要焦点,需求爆发极快。

图 28:i线以上半导体光刻胶销售额(十亿日元)

数据来源:东京应化年报、国泰君安证券研究

图 29:2017年东京应化对于高端光刻胶市场规模预测

数据来源:东京应化年报、国泰君安证券研究

根据期刊《Materials Science and Engineering》数据,光刻胶密度范围通常在1.07吨/千升1.23吨/千升之间。以此为假设基础,根据东京应化2017年报披露数据,我们大致可以测算出ArF光刻胶2017年均价约为40.8-46.9万美元/吨;Krf光刻胶2017年均价约12.8-14.7万美元/吨。

数据来源:东京应化2017年年报、国泰君安证券研究

1. 东京应化:定位高端、小而美

是历史悠久的日本化学材料企业之一,成立于1940年。在1968年,1972年先后开发出半导体用正型胶和负型胶后,一直以成为光刻胶龙头供应商为目标。近年来,公司的半导体材料业务业绩稳步增长,海外市场不断扩张,2019年,公司在全球半导体光刻胶市场中获得多项“第一”,凸显其龙头地位。

2012年-2020年之间,公司营收从61.36亿增长至74.36亿人民币,CAGR为2%。2012-2020年,净利润从2.93亿增长至6.28亿人民币,CAGR为7.9%,展现了高端产品强大的盈利能力。

数据来源:Wind、国泰君安证券研究

图 32:TOK 盈利能力及增速

数据来源:Wind、国泰君安证券研究

除Arf光刻胶市占率排名第四外,公司在EUV,KrF,g/i线光刻胶领域市占率均为全球第一,其EUV光刻胶市场占据约46%份额。考虑到EUV光刻胶在7nm与5nm先进工艺下广泛应用,未来几年内EUV光刻胶市场将迎来爆发。

数据来源:Wind、国泰君安证券研究

图 34:东京应化半导体光刻胶产品市占率

数据来源:Wind、国泰君安证券研究

2.JSR:半导体光刻胶占比提升

JSR公司又称日本合成橡胶公司,公司成立于1957年12月,是一家成立超过60年的老牌企业, JSR靠乳胶业务起家, 于1980年开始涉及LCD光刻胶业务,在2004年开发出了可用于32nm的浸没式ArF光刻胶技术,并且这一技术一直沿用至今。

公司在半导体材料领域积累深厚,其ArF光刻胶是市场上少数领先东京应化的产品。光刻胶业务属于公司数字解决方案事业部

下的的半导体材料及面板材料业务,板块经营利润率维持在20%以上。2016-2020年板块数据显示,半导体材料业务占比逐年提升,在2020年营收为949亿日元,增长13%。

2020年公司宣布裁撤LCD材料业务并关闭中国台湾地区的工厂,JSR在光刻胶领域布局逐渐向高端KrF和EUV产品发力,公司最先进的EUV光刻胶生产线在比利时建成。

数据来源:Bloomberg, JSR公司年报

容大感光的产品应用领域集中在PCB行业。公司主营以PCB感光油墨为主,主要客户包括无锡健鼎、奥士康、悦虎电路、川亿公司、金像电子等PCB制造企业。2015年至今,公司营业收入年化增速为11.6%,利润增速约10.7%。

容大感光目前产能18000吨,广信材料产能6500吨。从数据对比来看广信产品盈利能力略高于容大,但容大的产能释放更加顺利,2013-2020年产量翻倍,龙头地位稳固。广信投入1.95亿扩建8000吨PCB产能虽已经建成但并未实现大幅的产销和营收的增长。

2020年,除PCB光刻胶外,容大感光的其他光刻胶项目

陆续产出,但是总体规模依然较小。2020年公司TFT光刻胶产量为245吨,售价约10.33万元/吨,产品毛利率约48%。

图 36:容大感光营业收入及增速

数据来源:Wind、国泰君安证券研究

数据来源:Wind、国泰君安证券研究

图 38:容大感光单位产品价格和盈利能力

数据来源:公司年报、国泰君安证券研究

图 39:广信材料专用油墨业务明细

数据来源:公司年报、国泰君安证券研究

4. 晶瑞股份:i线光刻胶毛利率高

晶瑞股份是一家微电子材料的平台型高新技术企业,围绕泛半导体材料和新能源材料两个方向,主导产品包括光刻胶及配套材料、超净高纯试剂、锂电池材料和基础化工材料等。

2016年,公司光刻胶分产品营收达6662万,占晶瑞股份营业收入的15.33%,毛利率高达57.4%,利润率远高于其他分产品。2020年,公司光刻胶产品实现营收1.79亿,销售规模增长了1.68倍,年化增速约18%。光刻胶销量达630吨,实现了大规模批量供货,我们测算公司产g/i线万/吨。

光刻胶及配套材料方面,公司产品序列齐全,主要涉及LCD光刻胶与半导体光刻胶,半导体光刻胶在国内处于领先地位。公司承担的02国家重大专项光刻胶项目已经通过国家验收,公司生产的i线光刻胶已向合肥长鑫、士兰微、扬杰科技、福顺微电子等行业头部公司供货。KrF

光刻胶完成中试,2022年有望小批量供货。公司于2020年下半年购买ASML1900Gi型28nm光刻机设备,ArF高端光刻胶研发工作正式启动。目前公司光刻胶产能约为1100吨,未来新产能规划为4000吨。

图 40:晶瑞股份光刻胶业务毛利率较高

数据来源:Wind、国泰君安证券研究

,作者:肖洁、鲍雁辛本内容为作者独立观点,不代表虎嗅立场。未经允许不得转载,授权事宜请联系 如对本稿件有异议或投诉,请联系

Pcb光刻胶我们国产替代率60%/显示光刻胶还差一些,半导体最差

口水战引发半导体集体大跌,光刻胶值得投么? 牛熊榜

为什么日本要牢牢掌握光刻胶产业?

小小的光刻胶为何引发半导体行业震动?

全球芯片扩产,国产光刻胶的历史性机遇来了?

世人皆言光刻胶难,可到底难在哪里?

日本断供?为何连个“胶水”都能让我们的芯片行业纠结

LNG船运景气,这家半导体材料公司有望受益 牛熊榜

逆周期上行,半导体材料掩膜版值得关注 行研

国产CMP设备进入国际大厂产线

不再“卡脖子”,中国有了自己的“靶”

ASML又交付一台光刻机,12英寸车规级晶圆厂即将完成建设

国产半导体厚积薄发,清华团队突破一关键设备

大陆首条ReRAM12寸中试生产线建成

芯片产能过渡,中芯国际将建设第四座12英寸晶圆厂

性能超台积电1nm材料,云大半导体材料硫化铂是什么?

您的赞赏金额会直接进入作者的虎嗅账户

产业招商/厂房土地租售:400 0123 021

或微信/手机:13524678515; 13564686846; 13391219793

请说明您的需求、用途、税收、公司、联系人、手机号,以便快速帮您对接资源。

长按/扫一扫加葛毅明的微信号

扫一扫关注公众号

扫描二维码推送至手机访问。

版权声明:本文由中国产业园区招商网发布,如需转载请注明出处。部份内容收集于网络,如有不妥之处请联系我们删除 13391219793 仅微信